2018年中国钢铁行业发展现状及发展前景分析

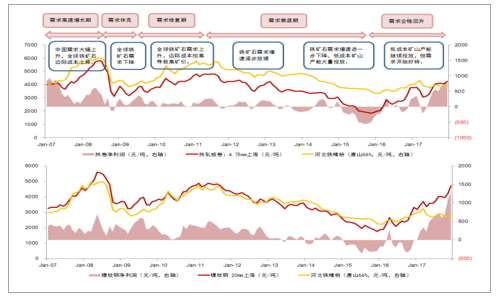

2007-2017 年钢价、矿价与盈利走势图

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国有色钢铁行业深度调研及投资前景分析报告》

钢企盈利来源的两种途径: 钢铁行业作为一个典型的成本加成型产业,其盈利的高低和原材料价格没有必然关系,举例来看, 2016 年矿价从低点的 40 美金左右反弹至目前逾 70 美金,但同期螺纹钢吨钢盈利达到1000 元以上。相反, 2015 年年初以来铁矿石价格从高位 70 美金跌至近几年最低的 38 美金,钢企反而亏损了 200-300 元, 真实世界的检验证明了传统认识并不能解释行业运行的实质。 我们认为, 由于钢铁行业产成品高度同质化,单体冶炼企业盈利取决于本身加工制造成本与行业边际成本差值。投资标的企业盈利的上升一方面可以通过行业边际成本上行获得,另一方面可以通过优化成本,改变成本曲线中的相对位置实现。行业边际成本上升的方向和速度是行业的产能利用率和成本曲线的形态决定的,而相对位置的变化更多来自于新型技术产生或行业政策的转折;

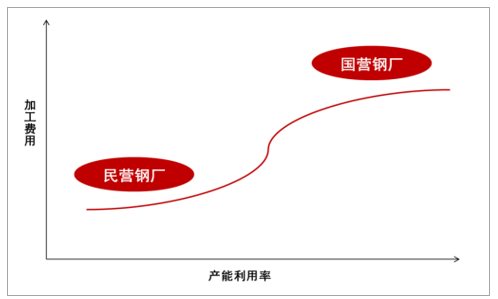

钢铁行业是典型的中游加工业

数据来源:公开资料整理

由于大部分钢铁上市公司归属于国营钢铁企业, 在成本控制各方面较民营钢企处于劣势, 行业天然的阶梯状冶炼成本结构使得大部分处于高成本区的钢铁上市公司的利润显现必须满足开工率接近极限的条件,简单地来说即全行业产能短缺。 这一点在 00-04 年,以及2009 年四万亿后的 6、 7 月份以及 2017 年去“地条钢”后等时间段内得到充分体现;

国内钢铁阶梯状加工成本结构示意图

数据来源:公开资料整理

2017 年产能供应处于阶段性瓶颈状态:始于 2016 年四季度的“地条钢”整治运动将行业去产能攻坚战推向了高潮,截至 2017 年 6 月底,“地条钢” 产能已经基本肃清, 全国 27 个省(区、市)取缔、关停“地条钢”生产企业 600 多家,涉及产能约 1.2 亿吨,影响在产产量 5000-6000 万吨。由于“地条钢” 生产方式较为隐蔽,大量隐性产能的退出导致表内产量快速提升,行业的真实产能利用率已经处于极高状态。 我们看到,2017 年 5 月份以后虽然吨钢盈利不断上升,但行业日均钢产量数据却维持在 240 万吨上下窄幅波动,产量对盈利的感知已经趋于钝化,这意味着行业供给能力基本已经达到极值状态,真实产能利用率顶部运行。 以具体实例为证, 2017 年三季度我们看到之前接连亏损的首钢顺义冷轧厂、*ST 重钢已经扭亏为盈,行业高成本区域钢企开始盈利意味着行业产能利用率已经处于饱满状态;

2017 年去“地条钢”导致行业供给端阶段性短缺

数据来源:公开资料整理

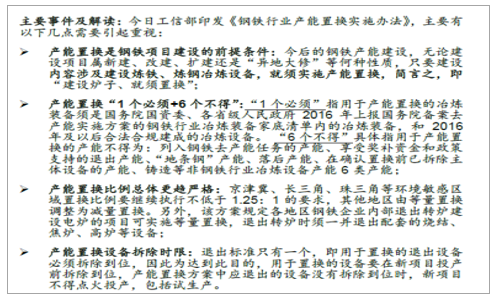

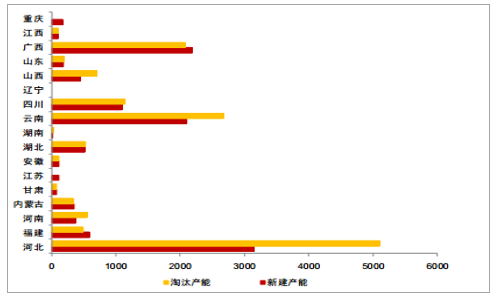

产能置换政策缓解行业产能投放: 在工信部最新印发的钢铁行业产能置换实施办法中,明确规定今后的钢铁产能建设,无论建设项目属新建、改建、扩建还是“异地大修”等何种性质,只要建设内容涉及建设炼铁、炼钢冶炼设备,就须实施产能置换。对于京津冀、长三角、珠三角等环境敏感区域置换比例要继续执行不低于 1.25: 1 的要求,其他地区由等量置换调整为减量置换。就此次颁布的产能置换政策看,更加全面细致的措施以及更严格的监督体系将对未来钢铁行业产能投放形成一定的抑制, 2018 年行业新增产能或低于市场预期。具体而言,由于绝大多数产能投放是置换而来,这并不影响行业总产能的变化,但考虑到 2017 年供给侧改革中去除的部分钢企原本具有电弧炉生产资质, 加上超高盈利状态下市场自发追加部分产能, 后续电弧炉建成投放后将形成产能增量,因此 2018 年的新增产能中需重点关注电炉钢产能投放进度与行政管束之间的角力情况;

2018 年钢铁行业产能置换政策要点解读

数据来源:公开资料整理

2017 年钢铁产能置换区域分布图(单位:万吨)

数据来源:公开资料整理

新增产能投放核对:对于钢铁这样一个庞大的国民产业,产能星罗棋布,统计困难重重,无论官方协会或者民间机构均缺乏可信标准口径数据。因此对于国内黑色金属冶炼有效产能核定,我们需要通过两种方式进行统计互相印证,让结果尽量保持在一定的置信范围内;自上而下推断新增产能: 采用自上而下的方式是通过固定资产投资数据进行匡算, 由于行业的高炉-转炉型产能投资周期一般是两年左右, 2018 年的产能投放对应着 2016 年的投资, 用这种方式我们得出 2018 年行业长流程产能新增大致区间。需要注意的是,即使是同样的投资,但由于其对应的新增产能投资比例会有不同,所推导的产能新增大小也将有所差异。2016 年行业固定资产投资虽然环比继续小幅下行,但考虑到新增产能占比增加,我们预计 2018 年行业新增高炉产能大致 1070 万吨, 环比 2017 年小幅增加。而由于电弧炉更短的产能建设周期(6-12 个月)特征,我们预计 2017 年行业部分固定资产投资用于新建一批电弧炉短流程产能,当然由于此种测算不确定较大,我们将其寄希望于以下的另一种方法;

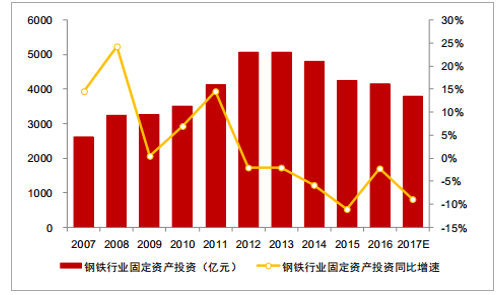

钢铁冶炼及压延固定资产投资及增速

数据来源:公开资料整理

自上而下测算产能增长

|

指标名称

|

钢铁固定资产投资完成额

|

同比增速

|

固定资产投资价格指数

|

实际增速

|

实际固定资产投资额 (以2003年为基数)

|

-

|

吨钢投资

|

钢铁产能增量

|

|

单位

|

亿元

|

-

|

亿元

|

-

|

元/吨

|

万吨

|

||

|

2006

|

2285

|

-0.90%

|

101.5

|

-2.40%

|

2087

|

2008

|

3779

|

4969

|

|

2007

|

2617

|

14.50%

|

103.91

|

10.20%

|

2299

|

2009

|

3596

|

5755

|

|

2008

|

3249

|

24.20%

|

108.9

|

14.00%

|

2622

|

2010

|

3925

|

5345

|

|

2009

|

3265

|

0.50%

|

97.6

|

3.00%

|

2700

|

2011

|

4154

|

5200

|

|

2010

|

3494

|

7.00%

|

103.6

|

3.30%

|

2789

|

2012

|

3847

|

5800

|

|

2011

|

4118

|

14.60%

|

106.6

|

7.50%

|

2998

|

2013

|

4198

|

5000

|

|

2012

|

5055

|

-2.00%

|

101.1

|

-3.10%

|

2905

|

2014

|

4288

|

2710

|

|

2013

|

5060

|

-2.10%

|

100.3

|

-2.40%

|

2837

|

2015

|

4221

|

1680

|

|

2014

|

4789

|

-5.90%

|

100.5

|

-6.40%

|

2656

|

2016

|

4290

|

1245

|

|

2015

|

4257

|

-11.00%

|

98.2

|

-9.40%

|

2407

|

2017E

|

4324

|

891

|

|

2016

|

4161

|

-2.20%

|

99.4

|

-1.60%

|

2368

|

2018E

|

4429

|

1070

|

数据来源:公开资料整理

自下而上统计新增产能: 自下而上统计法主要是通过枚举法,但这对于国内新增产能往往难以穷举,只能尽量让所涉及的样本最大化。我们将 2018 年新增产能详细列出如下表, 如我们前文所提及的那样, 2018 年增量除了一部分高炉的投产之外电弧炉产能增量也需要我们重点考虑, 目前可采集到的样本中高炉产能约 1050 万吨,电弧炉产能约 1555 万吨,合计贡献新增产能约 2600 万吨;

自下而上统计产能增长

|

分类

|

地区

|

炉容

|

产能(万吨)

|

进度

|

投产时间

|

|

电炉

|

西北

|

160

|

160

|

拟新建

|

2018

|

|

华南

|

120

|

100

|

拟新建

|

2018

|

|

|

华中

|

125

|

125

|

在建

|

2018

|

|

|

华东

|

610

|

610

|

未投产

|

2018

|

|

|

西南

|

485

|

560

|

未投产

|

2018

|

|

|

高炉

|

首钢京唐

|

1780

|

400

|

在建

|

2018年底

|

|

唐山全丰

|

1350

|

150

|

在建

|

2018年6月

|

|

|

东海特钢

|

1250

|

200

|

在建

|

2018年10月

|

|

|

河北敬业

|

1780

|

300

|

在建

|

2018年3月

|

数据来源:公开资料整理

压缩在产产能仍有额度: 只有带来行业边际成本上行的行业产能利用率上升才是有意义的。 市场化的状态下,产能进入和退出是行业盈利变化导致的结果,不是行业盈利上升的原因。 虽然根据官方口径, 2016 年钢铁行业完成去产能任务多达 6500 万吨,但当期大部分以之前无效产能为主,这种事后数字上的确认游戏并不是 2016 年钢铁行业盈利改善的原因。 但随着供给侧改革不断推进, 在无效产能被陆续去化之后在产产能的退出比例将不断增大。2017 年前十个月虽然产能退出总量少于去年,但涉及的在产产能已经达到 2000 万吨,远高于 2016 年同期水平。 如果按照2016-2017分别完成产能退出6500万吨以及5500万吨进行测算,以 3 年去 1.4 亿吨为目标, 虽然 2018 年去产能任务余量仅在 2000 万吨左右, 但所涉及的在产产能仍不可低估, 我们预计 2018 年可实现淘汰有效产能数量约 1400 万吨;

钢铁行业供给侧改革去产能进程推测(万吨)

Cast iron Drain Pipe Industry dynamics相关链接